Idun industrier ipo

Idun industrier IPO närmar sig. Flera fonder har tecknat aktier i IPOn och bolaget ser stabilt och bra ut. Låt oss titta närmre på bolaget inför börsnoteringen.

| Pris per aktie | 86 SEK |

| Minsta investering | 70 aktier, därefter i jämna poster om 10 aktier |

| Courtage | 0 SEK |

| Sista anmälningsdag | 23 mars 2021 kl 17:00 |

| Information om tilldelning | 24 mars 2021 |

| Första handelsdag | 25 mars 2021 |

Utvald info från teckningssidan på Avanza:

Idun Industrier är en svensk snabbväxande bolagsgrupp som tillsammans med ledning och ägare långsiktigt utvecklar och förvaltar svenska industriföretag. Bolagsgruppen Idun är en utpräglad värdeinvesterare som leds av ett sammansvetsat team med lång erfarenhet inom bolagsinvesteringar och som utvecklings- och ägarpartner till små och medelstora företag.

Idun Industrier noteras på Nasdaq First North!

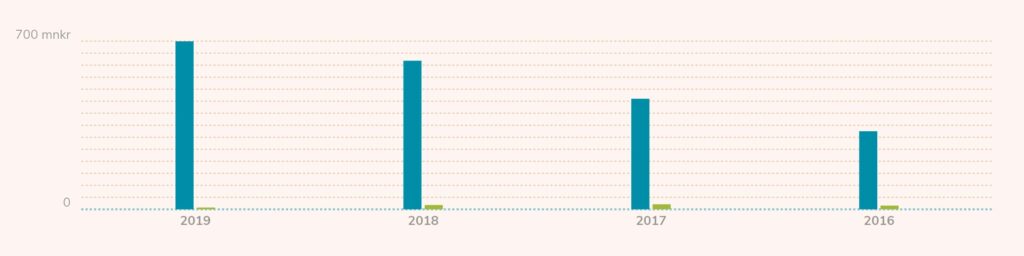

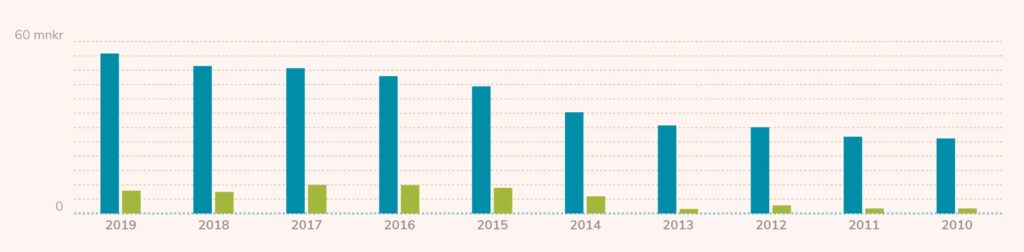

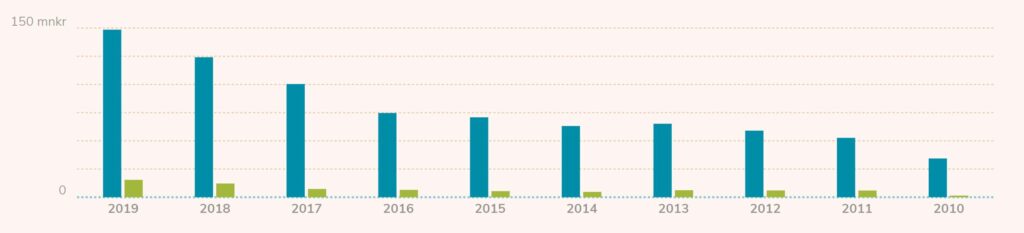

Tillväxt – Under perioden 2015–2020 har både Iduns nettoomsättning och rörelseresultat EBITA vuxit med en genomsnittlig årlig tillväxttakt (CAGR) om cirka 32 respektive 35 procent, främst drivet av förvärv. Under de senaste tio åren har Iduns gruppbolag uppvisat en genomsnittlig årlig organisk omsättnings- och EBITA-tillväxt (CAGR) om cirka fem procent.

Stabil lönsamhet och starka kassaflöden – Flertalet gruppbolag som ingår i Idun har under de senaste tio åren visat en uthålligt hög lönsamhet med starka kassaflöden. Den finansiella historik som Iduns gruppbolag kan uppvisa är en relevant indikation på styrkan i vart och ett av bolagens erbjudande och marknadsposition.

Idun äger merparten av gruppbolagens fastigheter – Merparten av gruppbolagen äger de fastigheter i vilka verksamheten bedrivs (Sjöbergs, Intermercato, Kjellbergs, TURAB, LMI, Plastprint, Ståthöga MA Teknik och BIA). Fastigheterna skapar till exempel förutsättningar till mer kostnadseffektiv belåning, gör det ibland enklare att växa och bygga ut, och utgör naturligtvis tillgångar som ger Koncernen ytterligare operationell och finansiell flexibilitet. Iduns ledning bedömer att det i framtiden sannolikt, om så skulle bedömas attraktivt för Bolaget och gruppbolagen, skulle vara möjligt att sälja delar av eller merparten av fastighetsbeståndet (och samtidigt teckna hyresavtal) till en renodlad fastighetsinvesterare, för att på så sätt frigöra kapital och eventuella övervärden i fastighetsbeståndet.

Finansiella mål

Iduns målsättning är att den genomsnittliga tillväxten i rörelseresultatet EBITA ska uppgå till minst 15 procent per år, där i genomsnitt omkring 5 procent av tillväxten förväntas vara organisk tillväxt, och överskjutande del från företagsförvärv.

Idun har som mål att den finansiella nettoskulden i relation till rörelseresultatet före avskrivningar (EBITDA) ska understiga 3,5x över tid. På pro forma basis, och under förutsättning att noteringen fulltecknas, uppgår räntebärande nettoskuld dividerat med EBITDA till omkring 1,4x.

Hur ser tillväxten ut för Idun industrier de senaste åren?

De ägda bolagen i Idun Industrier

Då Idun industrier är en bolagsgrupp så är Iduns verksamhet de ägda bolagens verksamhet så att säga.

Låt oss titta på hur der ser ut för en del av bolagen som ingår i Idun Industriers korg av bolag:

Från prospektet på sidan 18:

Idun växer både organiskt och genom förvärv. Under de senaste tio åren har Iduns nuvarande Gruppbolag vuxit omsättningen och EBITA organiskt med i genomsnitt fem procent per år. Sedan 2015, då Idun upprättade sin första koncernkonsolidering, har såväl omsättning som rörelseresultat (EBITA) uppvisat en genomsnittlig årlig tillväxt om ca 32 respektive 35 procent. Under räkenskapsåret som avslutades den 31 december 2020 genererade Koncernen en nettoomsättning om ca 680 MSEK med ett rörelseresultat (EBITA) om 81 MSEK och en rörelsemarginal om 12,0 procent.

Spiltan Investerar i Idun Industrier IPO

Spiltan deltar också som ankarinvesterare med 30 Mkr i Idun Industrier i samband med deras kommande notering på First North. Idun investerar i marknadsledande onoterade svenska industribolag. Under 2020 var Iduns omsättning 680 Mkr med ett ebita-resultat på 81 Mkr, vilket motsvarar en marginal på 12 %. Inklusive helårseffekten för bolagets senaste förvärv var omsättningen 815 Mkr och ebita-resultatet 100 Mkr.

Flera fonder är med i Idun Industriers börsnotering

Inför erbjudandet har Alcur Fonder, Cliens Kapitalförvaltning, Handelsbanken Fonder och Investment AB Spiltan åtagit sig att, till samma pris som för övriga investerare, teckna aktier i erbjudandet till ett värde om cirka 130 MSEK, motsvarande cirka 59,4 procent av erbjudandet. Därutöver har tre av Iduns huvudägare, Adam Samuelsson, Luliem Capital AB och Ulf Rosberg åtagit sig att teckna aktier motsvarande ett värde om cirka 33 MSEK på samma villkor som övriga investerare i erbjudandet. Totalt motsvarar Cornerstone Investors och övriga teckningsåtaganden cirka 75 procent av erbjudandet.

Erbjudandets storlek: Totalt 2 542 387 nyemitterade B-aktier inklusive övertilldelningsoption om 10 %, motsvarande ett

värde om cirka 218,6 MSEK.

Det som finns kvar att teckna efter ovanstående teckningsåtagande är alltså ca 25% av 218,6 MSEK d.v.s 54,65 MSEK.

Jag har försökt hitta ett genomsnitt på hur många som brukar delta i börsnoteringar utan lycka. Men bara för att kunna göra ett exempel så låt oss säga att 10 000 deltar i Iduns IPO.

Det skulle då innebära en tilldening på (54 650 TSEK / 10 000) 5465 kr per deltagare. Minsta teckningspost är 70 aktier á 86 kr: 6020 kr. Jag gissar att många som tecknar, tecknar mer än minimiposten.

Det ser ut som om småspararna kommer att få slåss om aktierna som är över.

Att teckna eller inte teckna…

Med tanke på följande:

- Majoriteten av aktierna i nyemissionen är redan tecknade av fonder

- Bolaget ser stabilt ut och de ägda bolagen uppvisar stabil tillväxt

- Värderingen känns rimlig

- Spiltan AB, dvs Investmentbolaget Spiltan (inte spiltan fonder) går in som investerare med VD Per H. Börjesson

- Affärsvärlden rekommenderar att teckna (se länk nedan)

så tror jag IPOn kommer gå bra och att aktien får ett lyft vid öppning. Jag kommer teckna mig för en post.

OBS! Detta är ingen köprekommendation. Läs på, gör din hemläxa och ta ett eget beslut!

Läs mina tidigare inlägg om IPOs: https://www.herrflint.se/tag/ipo/

Mer info om Idun Industriers IPO

Affärsvärlden: Lockande småbolagsvärden i Idun Industrier

https://www.affarsvarlden.se/analys/lockande-smabolagsvarden-i-idun-industrier

Källor:

https://www.allabolag.se/5569749517/pamtot-holding-ab

https://www.allabolag.se/5563415297/stathoga-ma-teknik-ab

https://www.allabolag.se/5564178811/intermercato-ab

https://www.allabolag.se/5561148643/turab-turbin-och-regulatorservice-ab

https://www.idun.com/sv/investors/

Ni har skrivit LIMAB som ett exempel på företag som ingår i Idun. Det stämmer nog inte, känns som att lite noggrannare research vore på sin plats. Ni menar säkerligen LMI .

Hej Marcus!

Tack för att du hittade mitt fel. Måste ha sluntit på tangenterna när jag letade efter LMI (vs LIM).

Jag har uppdaterat inlägget och tagit bort grafen. Vill man kika på den gamla historiken för bolagen så finns de nästlade under Idun Industrier under Idun Agro:

https://www.allabolag.se/5569178188/koncern

Aktiebolaget Lennart Månsson International – https://www.allabolag.se/5560747585/aktiebolaget-lennart-mansson-international

LMI Lager AB – https://www.allabolag.se/5569178188/lmi-lager-ab

Idun slutade på +96% första handelsdagen. Grattis till alla som fick tilldelning av aktier!